Últimas noticias

- Milei anunció un superávit fiscal del 0,2% en el primer trimestre del año: “Este milagro económico responde a la motosierra”

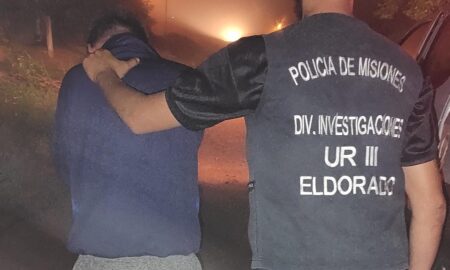

- Gobernador Roca: arrestaron a un hombre que hirió con un arma blanca a su vecino

- El Imusa sigue visitando los barrios dando servicios primordiales, cómo sigue el cronograma

- Una startup misionera se posicionó entre más de 10 mil emprendimientos de todo el mundo

- Múltiple colisión sin lesionados

- Automovilismo: el campeonato Misionero de Motos y Karting puso primera en Puerto Rico

- En un operativo policial de búsqueda hallaron un auto que le robaron a un remisero

- Confirman a Misiones como sede del próximo Congreso Argentino de Oftalmología

- Alianza Verde: “La Pampa es pionera en tener pre convalidado su plan nacional de lucha contra el Cambio Climático”, destacan

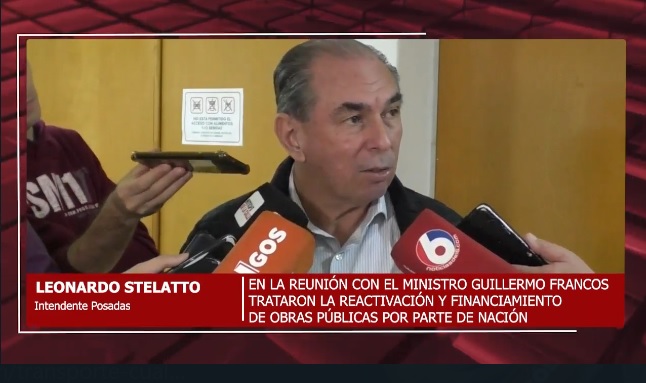

- Stelatto: “La situación respecto al Dengue es complicada pero no dejamos de salir a las calles con los operativos de prevención”

martes, 23 abril

Fuente de datos meteorológicos: https://sharpweather.com/es/tiempo_posadas/